ワールドカップが忙しくて更新をさぼってましたが、日本も敗退しましたので再開いたします。しかし今回のワールドカップは熱かった・・・

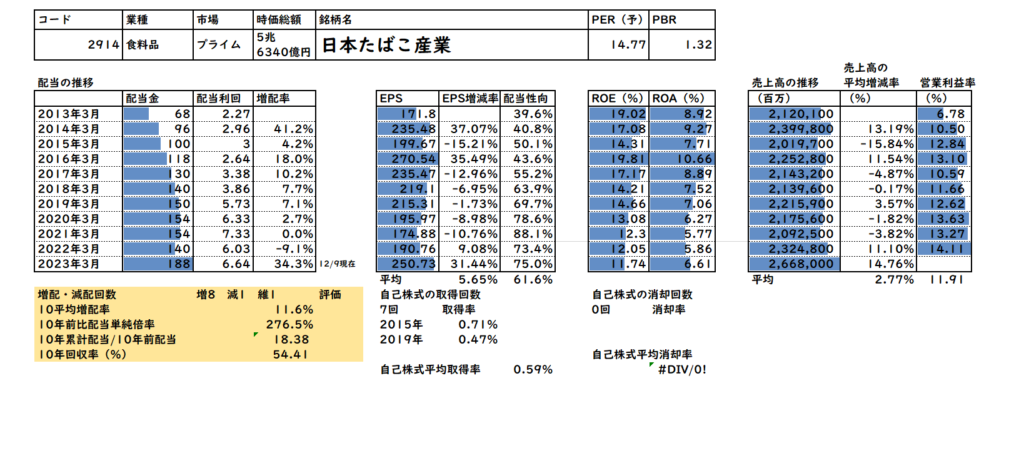

さて今回は高配当株として超有名!JTこと日本たばこ産業です。早速数値データをご覧ください

各種指標はここのところ高位安定ながらジリジリ下げていて、ついにJT減配!という大事件が起こりましたが、2022年3月決算では大きく盛り返し次年度の大幅増配の発表で株価も大いに伸びており、さすがJT!といった声もあちこちから起こっています。

すばらしい配当利回りのJTですが、PFに入れるかどうかは業績よりもむしろ「たばこ産業自体の将来性」と「ロシアリスク」をどう評価するかに尽きると思います。

まずは「たばこ産業の将来性」について考察します。

JTの決算説明資料より、直近の2022年3月期第3四半期決算からたばこ事業の詳細です。前年同期比大幅な増収増益となっています。

まず日本においては「たばこ」に対する社会の風当たりは年々厳しくなっており、消費量は減少傾向です。これが「たばこなんてオワコン」という感覚を生んでいるのだと思います。確かにJTも国内の事業環境は厳しいものです。しかし、JTは実は世界で稼ぐグローバル企業なのです。

海外に目を向けると、先進国では日本同様たばこの消費量は減少傾向にありますが、逆に途上国ではじつは増加傾向であり、またこれらの国は今後人口の増加を見込める国が多いのです。そのため世界全体で見た場合、たばこの消費量は当面減ることはなさそうです(WHOの報告より)

またたばこを吸う人にはわかると思いますが、多少値上がりしてもやめられないもの。プライシング(ここでは値上げのこと)による増収効果はかなり大きいようです。同時に海外たばこの銘柄を買収することでシェアを拡大し、売り上げを確保しています。ちなみに日本でもたびたび増税による値上げがありますが、値上げ分のなかにはJTの取り分も含まれています。増税分だけ上がっているわけではないのですね😅

また今期については円安メリットもかなり大きいのがわかります。為替一定でも成長はしていますが、少なくとも今回ほどの大幅な増配を出せる伸びではありません。

とはいえさすがにプライシングには限界があるでしょうが、世界的に見た場合、たばこ産業自体がみるみる坂を下っていく、ということはなさそうです。少なくとも向こう10年くらいは十分稼いでくれるのはないでしょうか。

こちらはその他事業ですが、医薬品事業が売上高で占有率5.1%、営業利益で占有率1.1%。加工食品事業で売上高占有率5.8%、営業利益占有率0.2%(材料価格の高騰による影響で増収減益)と、多角化についてはまだまだ足りないと思います。

問題は「ロシアリスク」です

営業利益の20%超というのはなかなかのインパクトです・・・。ここまでの経済制裁の流れを見ると戦略物資でないたばこが規制対象になる可能性は低そうですが、戦争の長期化によりロシア経済が崩壊した場合はたばこの売り上げはもちろん、為替リスクもやばそうです。ロシアでビジネスをすることについて社会の目も決して暖かくはないでしょうし、事業撤退のリスクも当然あります。

結論:所有分はホールド、ただし買い増しは当面凍結

利回りは魅力ですが、高配当投資は確実性・再現性が長所なのであえて大きなリスクをとる必要はないかと思います。6%はなかなかありませんが、現在5%以上の利回りの銘柄はゴロゴロしています。君子危うきに近寄らずでよいのではないでしょうか?侵攻開始時にくらべるとかなり株価もあがってますし。

何事もなく上がってしまったら、「それはそれでよかったね、また別のチャンスを探そう」くらいのスタンスで臨みます。

今回もご覧いただき、ありがとうございました。